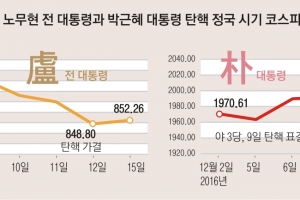

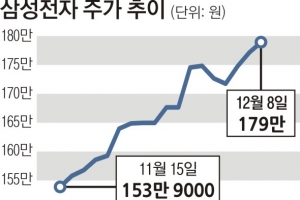

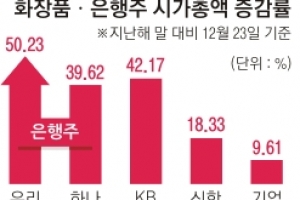

화장품株 사드 역풍 “악” 은행株 美금리 훈풍 “와”

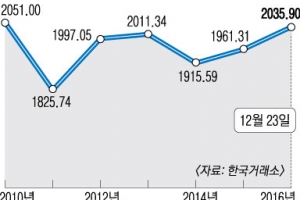

사드(고고도미사일방어체계) 배치 후폭풍으로 주식시장에서 화장품 종목의 시가총액이 하반기에만 17조 5000억원 증발했다. 전문가들은 중국의 경제 보복 가능성으로 화장품주의 내년 전망도 밝지 않다고 우려한다. 반면 미국 기준금리 인상 본격화로 수혜를 입은 은행주는 올해 시총이 15조원 넘게 급증했다.

26일 금융정보업체 에프앤가이드에 따르면 아모레퍼시픽, LG생활건강, 아모레G, 한국콜마, 코스맥스, 잇츠스킨, 토니모리 등 7개 주요 화장품주의 시총은 지난 23일 기준 46조 2215억원이다. 사드 배치 발표 직전인 지난 7월 7일 63조 7264억원 대비 약 27.5% 줄어든 수치다.

대표적인 ‘중국 수혜주’ 화장품주는 사드 배치 결정에 따른 중국의 경제 보복 우려로 하반기 내내 하락세를 보였다. 화장품 업종 대장주인 아모레퍼시픽의 주가는 7월 7일 대비 26.9%나 급락했다. 중국 정부의 저가여행 규제, 한류 제한 조치(한한령) 등이 발표될 때마다 화장품 종목은 주식시장에서 롤러코스터를 탔다.

반면 올해 주식시장에서 은행주는 활짝 웃었다. 우리은행, 하나금융지주, KB금융, 신한지주, 기업은행, BNK금융지주 등 6개 은행주 전체 시총은 지난해 말 54

![[서울포토] ‘아듀!’ 국내 1호 주식시세전광판 운영중단](https://img.seoul.co.kr/img/upload/2016/12/23/SSI_20161223135447_N2.jpg)

![[서울포토] 역사속으로 사라지는 ‘국내 1호 주식시세 전광판’](https://img.seoul.co.kr/img/upload/2016/12/23/SSI_20161223135035_N2.jpg)

![[뉴스 분석] 200만원 넘보는 삼성전자 증시에 福株될까 毒株될까](https://img.seoul.co.kr/img/upload/2016/12/21/SSI_20161221182901_N2.jpg)