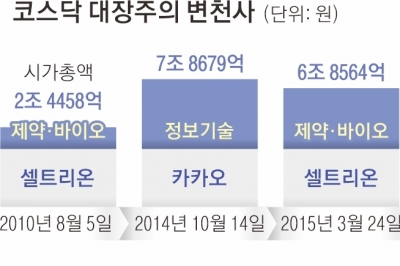

바이오→이차전지→바이오… 투자 나침반 ‘코스닥 대장주’

지난 10년간 코스닥 시가총액 1위에 오른 기업은 정보기술(IT), 제약·바이오, 이차전지 산업에 속한 업체로 나타났다. 개별 기업의 성장 가능성 못지않게 업종도 중요한 투자 지표였던 셈이다. 최근 코스닥 대장주 자리를 차지한 기업도 바이오 업체였다. 일주일도 안 돼 1위 자리를 내줬지만 미국발 금리인하 가능성이 커지면서 바이오 열풍이 당분간 계속될 것이란 전망도 나온다.

2일 한국거래소에 따르면 2013년 1월 이후 코스닥 시총 1위(종가 기준)를 차지한 기업은 셀트리온, 카카오, 셀트리온헬스케어, 에코프로비엠, 알테오젠 등 다섯 곳이었다. 코스닥 ‘부동의 1위’였던 셀트리온이 2018년 2월 9일 유가증권시장(코스피)으로 이전 상장한 뒤에도 셀트리온헬스케어가 1위 자리를 넘겨받으면서 바이오주의 장기 집권이 계속됐고, 이어 이차전지 열풍이 불면서 에코프로에 자리를 넘겨줬다.

2022년 1월 18일 이차전지 핵심 소재 양극재를 생산하는 에코프로비엠이 처음으로 코스닥 1위에 등극한 뒤 그해 셀트리온헬스케어와 계속 엎치락뒤치락하며 1위 싸움을 했다. 그러다 지난해 1월부터는 에코프로비엠의 독주가 이어졌다. 하지만 이 업체도 전기차 캐즘(일시적 수요 둔화)으로