은행 권유로 가입 80대 75% 받고… 다른 ELS로 목돈 번 50대 0%

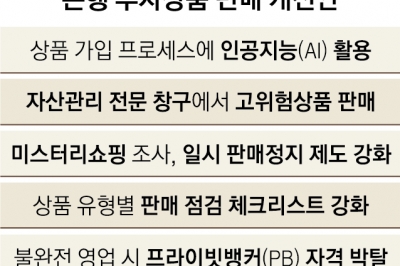

금융지식 많을 땐 최대 45%P 깎고 고령·경험 적을 땐 45%P까지 가산 분쟁조정위 통해 자율 조정 유도 은행·투자자 소송 번질 땐 장기화

금융감독원이 제시한 홍콩H지수 주가연계증권(ELS)의 배상금액은 큰 틀에서 금융사의 과실 여부, 투자자 나이, 과거 투자 경험 등에 따라 좌우될 것으로 보인다. 80세가 넘은 고령자가 금융사 권유로 H지수 ELS에 가입했다면 손실액의 75% 정도를 배상받을 것으로 보인다. 반면 ELS 투자 경험이 풍부하고 이미 다른 ELS로 상당한 이익을 거둔 이력이 있다면 배상금을 전혀 받지 못할 수도 있다.

금감원은 11일 H지수 ELS 배상 기준안을 발표했다. 금감원은 금융사의 과실 여부, 개별 투자자의 특성을 하나하나 따져 차등적으로 배상 비율을 정했다. 금융사의 경우 적합성 원칙(고객에게 최적의 금융상품을 권유해야 하는 의무)을 지켰는지, 설명의무는 다했는지, 부당권유 금지 등 판매원칙을 위반하지는 않았는지 등을 따져 각사별로 기본배상비율 20∼40%를 적용한다. 거기에 내부통제 부실 여부에 따라 은행은 10% 포인트, 증권사는 5% 포인트를 더한다. 투자자별로는 연령이 높을수록, ELS 가입 경험이 적을수록 배상 비율을