짙어진 ‘S공포’ 피난처가 없다

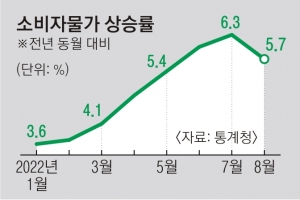

주요 3개국(G3)으로 불리는 미국, 영국, 중국 정부의 경제정책 실패가 전 세계 ‘스태그플레이션’(고물가·저성장) 공포를 가중시키고 있다. 미 연방준비제도이사회(연준)는 지난해부터 발신된 인플레이션 경고음에도 조기 대응에 실기했다는 비판을 받고 있다. 중국의 ‘제로 코로나’ 정책은 경기침체를 부추겼고 영국의 감세 정책은 글로벌 금융시장을 혼돈에 빠뜨렸다. 이에 따른 금융시장의 전방위 위축에 투자 피난처도 사라졌다.

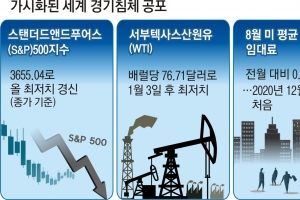

올해 들어 뉴욕증시의 주요 지표들은 지난달 30일(현지시간)까지 다우존스30산업평균지수 21.48%, 스탠더드앤드푸어스(S&P)500지수 25.25%, 나스닥지수는 33.20% 추락했다. 2002년 이후 최대 낙폭이다. 지난달만 봐도 다우지수는 8.8%, S&P500지수는 9.3%, 나스닥지수는 10.5%로 2020년 3월 이후 가장 큰 내림세를 기록했다. 지난달까지 3차례 연속 ‘자이언트스텝’(기준금리 0.75% 포인트 인상)을 단행한 연준의 긴축 기조 때문이다. 제러미 시걸 펜실베이니아대 와튼스쿨 교수는 최근 CNBC에 “(연준이) 1년 전 호황 때는 인플레이션이 위협이 안 된다더니 지금은 슈퍼긴축 발언들로 시장을 극단으로 몰아

![[속보] JCR, 한국 국가신용등급 ‘AA’로 한 단계 상향… 전망 ‘안정적’](https://img.seoul.co.kr/img/upload/2022/05/03/SSI_20220503075724_N2.jpg)