9월 하락장 속 공매도 40% 급증…삼성전자·LG엔솔 1~2위

9월 증시 하락장에서 공매도 거래대금이 지난달보다 40% 증가한 것으로 집계됐다. 공매도 거래대금은 삼성전자, LG에너지솔루션, SK하이닉스 등 시가총액 상위종목에 집중됐다.

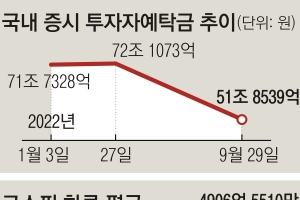

3일 한국거래소에 따르면 지난달 유가증권시장의 일평균 공매도 거래대금은 4906억원으로, 전월 대비 40%가량 증가했다.

9월 중 6000억원대 공매도 3차례

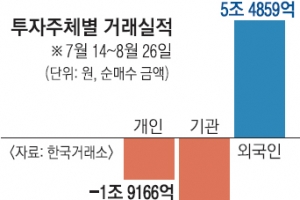

증시가 베어마켓 랠리(약세장 속 단기 반등)를 펼치던 지난 7~8월 하루 공매도 거래대금은 많아도 3000억~4000억원대에 머물렀다. 그러나 지난달 들어서는 1일(6783억원), 16일(6857억원), 28일(6154억원) 등 세 차례나 6000억원대를 기록했다.

코스닥시장의 일평균 공매도 거래대금 역시 9월 1349억원으로, 전월 대비 8.8%가량 늘었다.

9월 미국 연방공개시장위원회(FOMC) 정례회의 이후 고강도 긴축 우려가 커졌고, 원달러 환율도 1400원을 넘는 수준으로 급등하면서 주가의 추가하락에 대한 전망이 확산해 공매도가 급증한 것으로 보인다.

9월 들어 코스피는 12.81%, 코스닥은 16.65% 떨어졌다. 전문가들은 금리 인상에 경기 침체가 현실화하면 연말이나 내년 초 코스피가 2000선까지 내려갈 수