13일 투자은행(IB)과 건설업계 등에 따르면 현대엔지니어링은 지난 9일 미래에셋증권, 한국투자증권, NH투자증권, KB증권과 외국계인 씨티그룹글로벌마켓증권, 모건스탠리, JP모간, 크레디트스위스 등에 ‘코스피 상장을 위한 입찰제안요청서(RFP)’를 보냈다. 현대엔지니어링은 오는 26일까지 제안서를 받은뒤 다음달 초 주관사단을 확정할 방침으로 알려졌다.

금융 투자업계 관계자는 “통상 제안서를 받고 6개월 내 상장하는 전례에 비쳐보면 연내에 상장을 마무리하려 할 것”이라고 내다봤다. 다른 관계자는 “전통 산업인 건설 부문에서 대형주 상장은 정말 오랜만이다”며 “투자자들을 납득시킬만한 성장 청사진을 제시하는 것이 공모 흥행의 관건이 될 것”이라고 말했다.

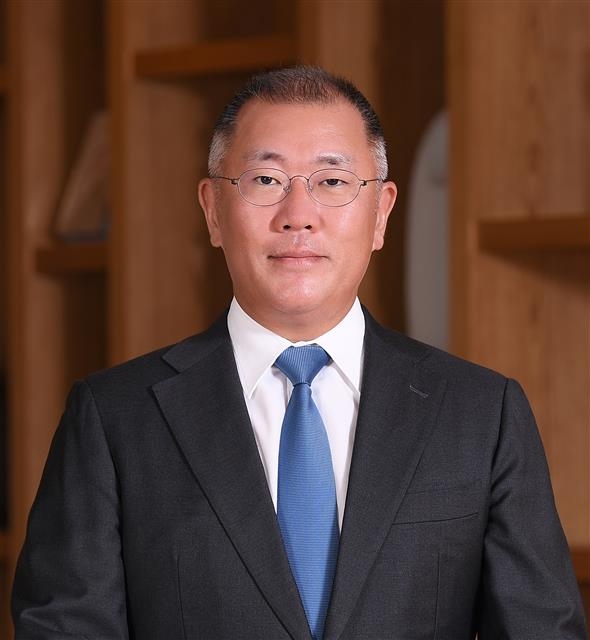

정의선 회장

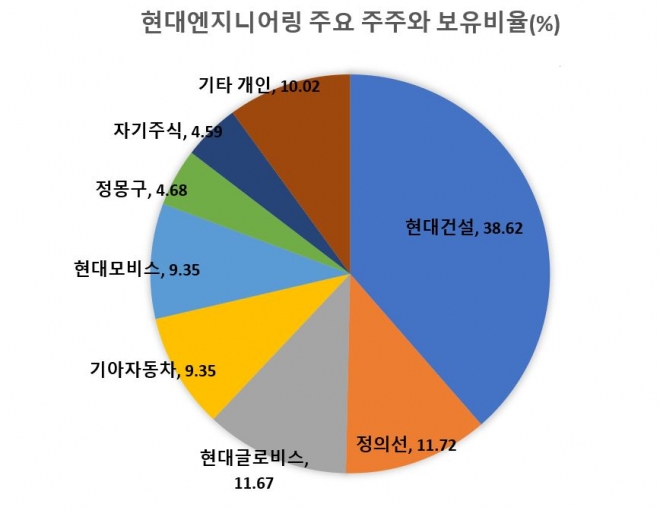

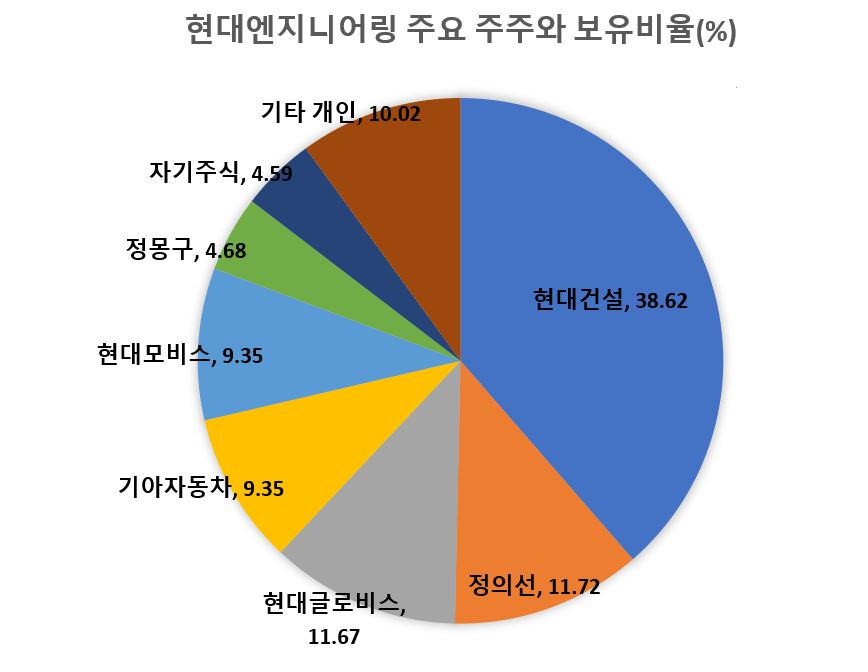

현대엔지니어링의 최대 주주는 지분 38.62%을 보유한 현대건설이다. 정의선 그룹 회장(11.72%)과 현대글로비스(11.67%), 기아차(9.35%), 현대모비스(9.35%), 정몽구(4,68%) 명예회장, 자기주식(4.59%)등도 주요 주주로 이름을 올리고 있다. 이들이 89.98%를 보유하고 있다. 업계에선 현대엔지니어링 상장 과정에서 계열사들이 보유한 구주가 상당수 출회될 가능성도 제기되고 있다. 시장 관계자는 “현대엔지니어링의 새로운 도약을 위한자 상장이지만, 그룹 차원에서 바라보면 지배구조 개편과 무관하다 보기 어렵다”라고 말했다.

자본금 379억 8000만원인 현대현지니어링의 지난해 매출액은 7조 1884억원, 영업이익은 2587억원이었다. 전년 대비 매출액은 약 5.3%만큼 증가했으나 영업이익은 약 36.6% 가량 감소했다. 같은 기간 순이익도 2985억원에서 1739억원으로 급감했다.

1974년 설립된 현대엔지니어링은 1980년대 한라엔지니어링, 현대중공업 엔지니어링센터, 현대건설 해외건설 사업본부 설계팀을 흡수합병하며 몸집을 부풀렸다. 1999년 모기업 현대건설에 합병됐으나, 그로부터 2년 뒤 모기업의 경영 정상화 계획에 따라 분사했다. 2010년 이후 현대엔지니어링은 플랜트, 인프라를 넘어 건축과 주택으로 사업 영역을 넓혔다. 2014년 현대엠코를 흡수합병했다.

이와 관련해 현대엔지니어링 관계자는 “IPO는 회사의 미래 성장 기반 마련과 기업 투명성 제고 차원에서 이뤄지는 것”이라고 말했다.

이기철 선임기자 chuli@seoul.co.kr

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지

![“결혼 안 해도 가족” 정우성 아들처럼…혼외자 1만명 시대 [김유민의 돋보기]](https://img.seoul.co.kr/img/upload/2024/11/25/SSC_20241125094249_N2.jpg)