1분기 평균 869대1… 예년 못 미쳐

SK계열사 시장분위기 반전 가능성

18일 한국거래소에 따르면 1분기 유가증권시장과 코스닥 시장에 신규 상장한 기업(스팩기업·리츠 제외)은 18개사로 지난해 같은 기간(24개사)에 비해 소폭 줄었다. 수요예측 평균 경쟁률도 869대1로 전년 같은 기간(1222대1) 대비 하락했고, 공모가 대비 시초가 상승률도 46.86%로 지난해 상장한 종목(75.79%)보다 낮았다.

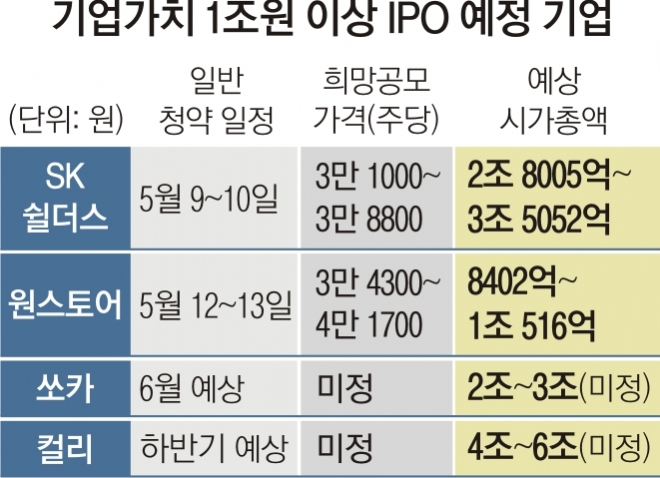

그러나 다음달 SK스퀘어 자회사인 SK쉴더스와 원스토어 등 시총 1조원 이상의 대어들이 상장하면서 시장의 분위기를 반전시킬 가능성이 높아졌다. SK쉴더스는 다음달 3~4일 수요예측을 거쳐 9~10일 일반 청약을 받는다. 공모 주식 수는 총 2710만 2084주로 이에 따른 공모금액은 8420억~1조 516억원이다. 이대로 상장에 성공하면 물리보안 분야 1위인 에스원(시총 2조 6000억원)과 사이버보안 분야 1위 안랩(시총 1조원)을 넘어 보안 ‘대장주’가 될 수 있다.

국내 앱 마켓 시장에서 구글 플레이스토어(71.9%) 다음으로 높은 점유율은 지닌 원스토어도 같은 달 9~10일 기관투자자 수요예측에 이어 12~13일 일반 청약을 받는다. 공모 주식 수는 666만주, 이에 따른 공모금액은 2284억~2777억원이다.

최근 거래소의 상장예비심사를 통과한 카셰어링 업체 쏘카는 오는 6월 상장할 것으로 전망된다. IPO 기대주로 관심을 모으고 있는 컬리도 지난달 거래소에 상장예비심사를 청구하며 하반기 상장 기대감이 높아졌다. 쏘카의 기업 가치는 2조~3조원, 컬리는 4조~6조원으로 예상된다. 다만 지난해와 같은 수준의 활황세를 기대하긴 어려울 것이라는 전망도 있다. 김규진 NH투자증권 연구원은 “대형 공모주가 상장하게 되면 공모 시장이 활성화되는 것은 맞지만 올해 상장되는 기업들이 지난해에 비해 많지 않다”면서 “주식시장 자체의 예탁금도 지속적으로 감소하고 있어 예년 수준을 기대하기는 어려울 것”이라고 말했다.

IPO 시장은 전 세계적으로 위축된 상태다. 글로벌 회계·컨설팅 법인 EY한영이 이날 내놓은 리포트에 따르면 지난 1~3월 글로벌 IPO 건수는 전년 대비 37%나 감소했다. 다만 한국의 경우 지난 1월 LG에너지솔루션 상장의 영향으로 분기 조달금이 전년 대비 368% 급증한 것으로 나타났다.

2022-04-19 17면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지