㈜두산, 개편 땐 배당금 3배↑

법적인 책임 없지만 논란 커져

“상장기업 밸류업에 역행하나”

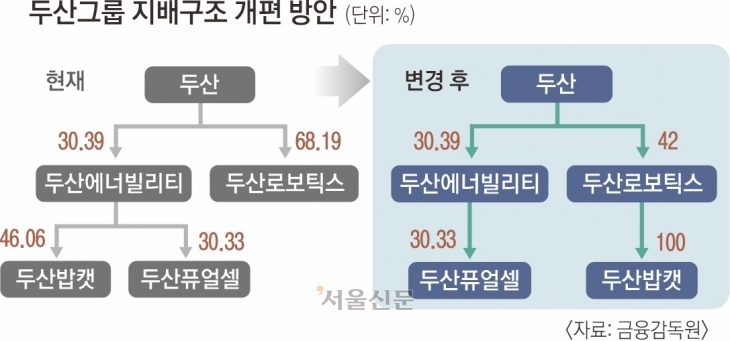

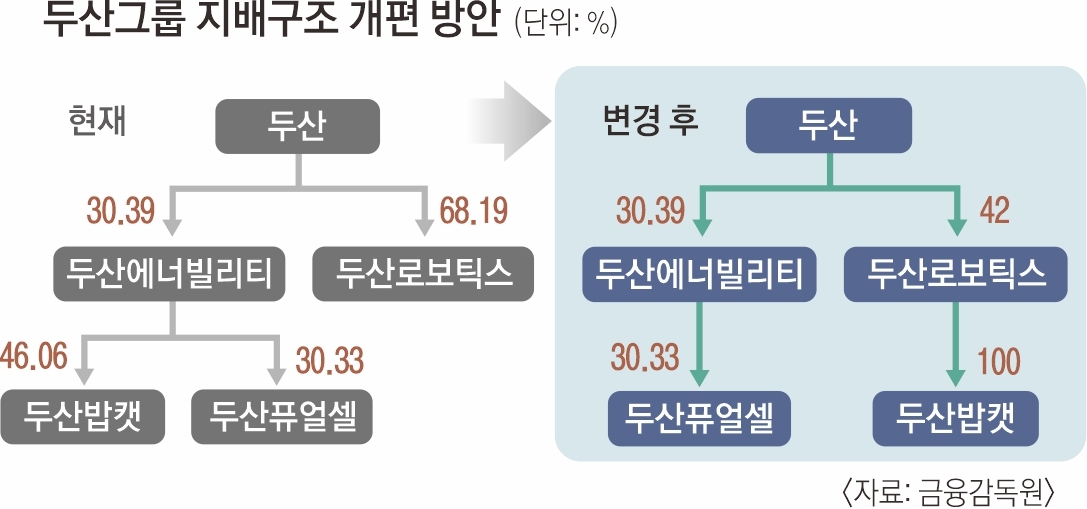

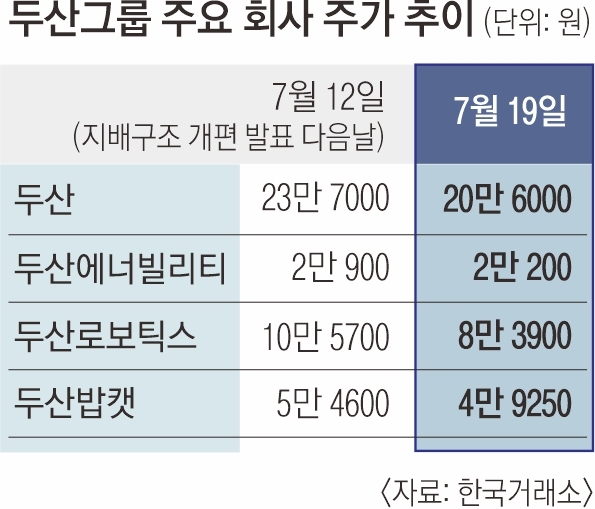

두산그룹은 지난 11일 두산에너빌리티에서 두산밥캣 지분 46%를 보유한 투자회사를 떼어 내 두산로보틱스와 합병하고, 두산로보틱스가 일부 자회사가 된 두산밥캣과의 주식 교환으로 지분 100%를 확보한 뒤 상장 폐지하는 내용의 지배구조 개편안을 공시했다. 간단히 정리하면 현재 두산에너빌리티의 자회사인 두산밥캣은 인적분할과 합병, 포괄적 주식 교환의 단계를 거쳐 두산로보틱스의 완전 자회사가 된다.

두산그룹은 “사업 목적에 맞게 계열사 지배구조를 개편하는 것”이라면서 “두산에너빌리티는 원전과 소형모듈원전(SMR), 가스·수소 터빈, 해상풍력 등 본연의 원전 및 에너지 사업에 집중할 예정”이라고 밝혔다. 또 “스마트 머신 부문에서는 소형 건설기계의 절대 강자 두산밥캣과 협동로봇 글로벌 시장으로 발을 넓혀 가고 있는 두산로보틱스의 사업적 결합에 따른 시너지효과를 기대할 수 있다”고 했다. 사업 성격에 맞게 회사를 분류한 것은 맞다.

구조 개편이 계획대로 진행되면 지주사인 ㈜두산의 두산밥캣에 대한 실질적 지분율은 약 14%에서 42%로 높아진다. 지분율이 3배 늘어나면서 구조 개편 완료 뒤 ㈜두산은 두산로보틱스를 통해 기존 두산밥캣에서 받던 배당금의 3배를 받게 된다. ㈜두산은 두산밥캣에서 배당금으로 2022년 921억원, 지난해 753억원을 받았다.

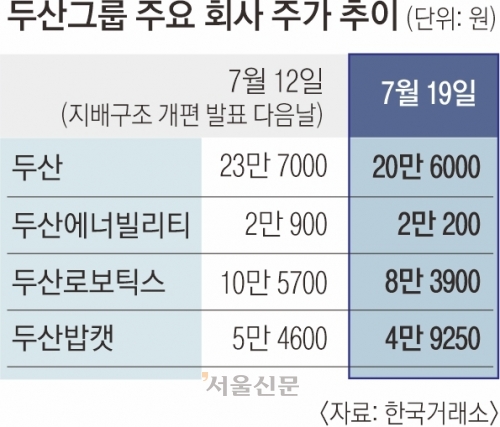

두산그룹이 상법과 자본시장법상 규정에 따라 합병·교환 비율을 정했기 때문에 법적인 책임은 없지만 논란은 이어지고 있다. 신용평가사 스탠더드앤드푸어스(S&P)는 “이번 구조 개편으로 두산밥캣에 대한 그룹의 보유 지분이 늘어나 부정적인 경영 개입 가능성이 높아졌다”며 두산밥캣의 신용등급을 부정적 관찰 대상으로 지정했다. 김현정 더불어민주당 의원은 지난 18일 투자자 이익을 해하지 않는 범위에서 합병가액을 정하며, 기업이 그 가액이 공정하다는 입증 책임을 지는 ‘두산밥캣방지법’을 발의했다.

2024-07-22 18면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지