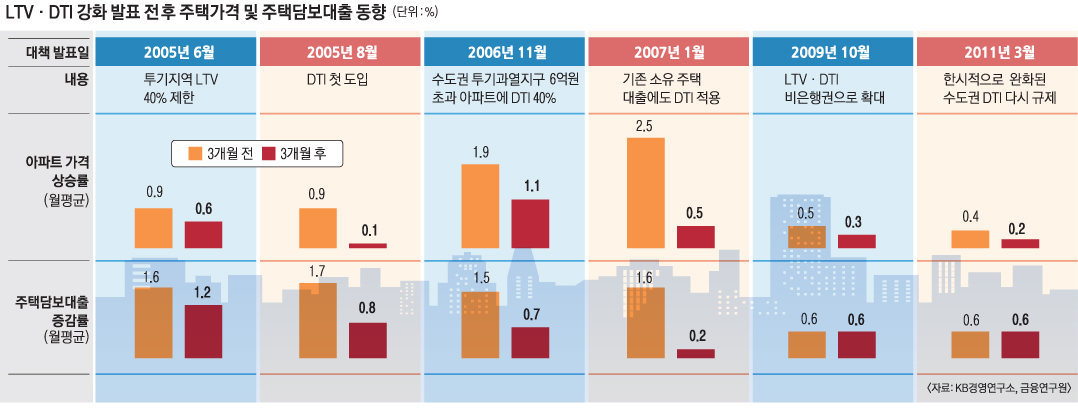

역대 LTV·DTI 규제 효과는

정부가 주택담보인정비율(LTV)과 총부채상환비율(DTI) 조이기를 검토하는 것은 집값과 가계부채를 잡는 데 단기적으로 가장 확실한 효과를 냈기 때문이다.

7일 금융 당국에 따르면 다음달 말 일몰을 맞는 LTV·DTI 규제 완화를 그대로 연장할 수는 없다는 쪽으로 의견이 모아지고 있다. 과거처럼 일률적으로 LTV·DTI 비율을 조정할 경우 주택 실수요자와 부동산 경기에 충격이 우려되는 만큼 지역별·계층별로 차등 적용하는 방안이 유력하게 검토되고 있다. 문재인 대통령은 8월까지 가계부채 종합대책을 마련하라고 지시했지만, LTV·DTI 향방은 이르면 이달 중 결론날 전망이다. 금융감독원은 LTV·DTI 강화 조치에 따른 영향 분석 작업에 착수했다.

●2005년 눈에 띄게 상승세 꺾여

KB경영연구소와 금융연구원의 분석을 보면 2002년과 2005년 각각 도입된 LTV·DTI는 강화 시 일부 예외를 제외하곤 대부분 단기적으로 눈에 띄는 효과를 냈다. 2005년 6월 투기지역 6억원 초과 주택 LTV가 60%에서 40%로 강화되자 아파트 가격 월평균 상승률은 대책 발표 3개월 전 0.9%에서 발표 3개월 후 0.6%로 0.3% 포인트 감소했다. 같은 기간 주택담보대출 잔액 월평균 증가율도 1.6%에서 1.2%로 꺾였다. 이어 같은 해 8월 DTI가 처음 도입됐을 때도 아파트값 상승률(0.9→0.1%)과 주택담보대출 증가율(1.7→0.8%)은 나란히 고개를 숙였다.

●2006년 3월에는 되레 상승 ‘역효과’

2006년 3월에는 투기지역 6억원 초과 아파트 신규 구입 시 DTI 40%를 적용했으나 오히려 집값과 가계부채가 증가하는 역효과가 났다. 이에 같은 해 11월 투기지역 모든 아파트에 DTI 40%를 적용하는 한층 강경한 카드를 꺼냈고, 아파트값 상승률(1.9→1.1%)과 주택담보대출 증가율(1.5→0.7%) 모두 큰 폭으로 감소했다.

이명박 정부 시절에는 2009년과 2011년 LTV·DTI를 제2금융권으로 확대하거나 완화 이전 수준으로 환원했다. 이에 따라 집값 상승세에 제동이 걸렸다. 하지만 2014년 박근혜 정부 때는 부동산 침체가 심각하다며 은행권 LTV를 50~60%에서 70%, DTI도 50%에서 60%(수도권)로 다시 완화했고 지금까지 유지되고 있다. 이렇듯 LTV·DTI는 부동산 경기에 따라 10차례 가까이 냉온탕을 오갔다. 이 바람에 시장 신뢰도도 떨어졌다.

●일괄 규제 땐 또 조였다 풀었다 악순환

김영도 금융연구원 자본시장연구실장은 “LTV·DTI는 금융 건전성 관리를 위한 지표지만 시장에선 부동산 규제로만 인식하고 있다”며 “최근 집값과 가계부채가 들썩인다고 근본적인 대책 없이 무작정 LTV·DTI를 다시 일률적으로 조이면 훗날 부동산 침체기 때 다시 풀어야 하는 등 악순환이 반복될 것”이라고 우려했다.

임주형 기자 hermes@seoul.co.kr

2017-06-08 20면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지