4년 간 사기 17건 등 125건 발생

새달 금융권에 ‘책무구조도’ 도입

문제 반복 땐 은행장도 책임져야

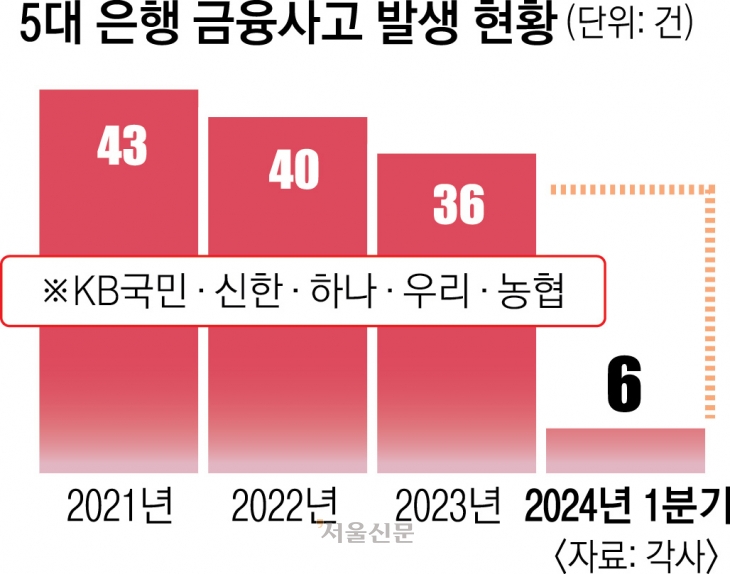

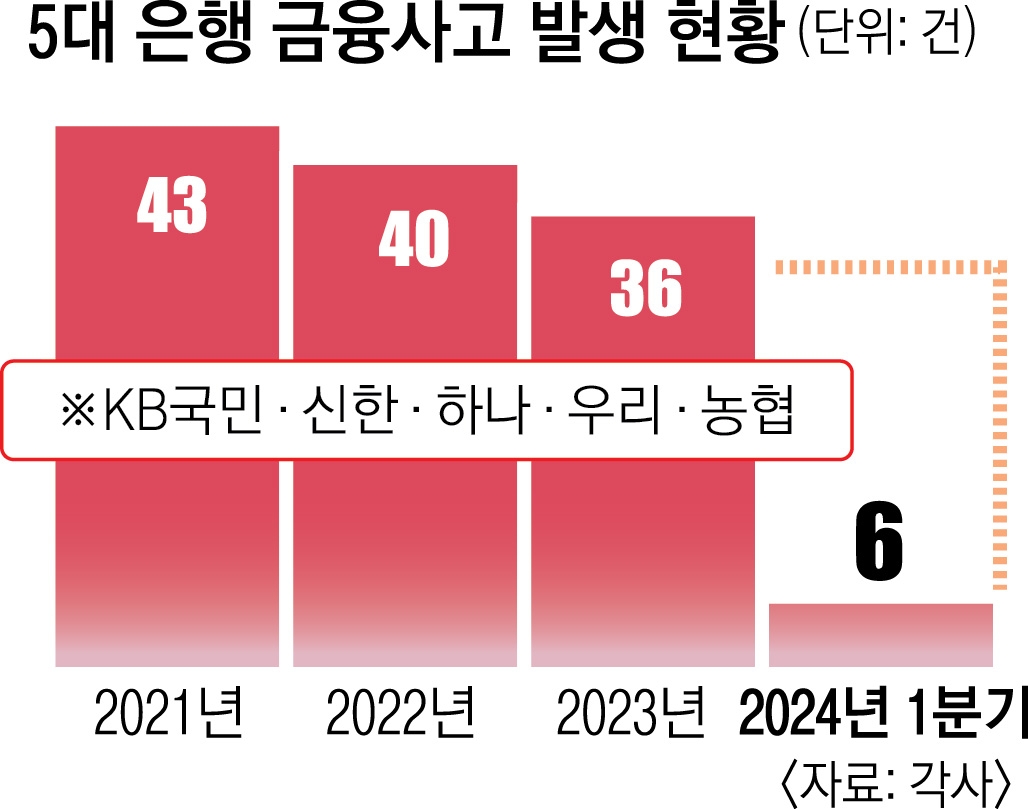

12일 서울신문이 최근 4년간 5대 은행의 경영공시를 분석한 결과 2021년부터 올해 1분기까지 5대 은행에서 발생한 금융사고는 총 125건으로 집계됐다. 횡령이 31건(24.8%)으로 가장 많았고, 실명제 위반(20건, 16.0%)과 은행원이 고객과 사적으로 한 금전 거래인 사적금전대차(19건, 15.2%)가 뒤를 이었다. 사기도 17건(13.6%) 발생했다.

금융사고 수는 해마다 조금씩 줄어드는 추세지만, 사고 규모는 오히려 커지는 분위기다. 2021년 43건이던 금융사고는 2022년 40건, 지난해 36건으로 소폭 감소했다. 다만 이른바 대형 사고에 속하는 100억원대 이상인 사고는 3년 동안 4건 공시됐는데, 이 중 절반인 2건이 올해 1분기에 공시됐다.

2분기 경영공시에는 100억원대 이상 대형 사고가 최소 3건 이상 집계될 것으로 보인다. 우리은행은 지난 10일 경남 김해의 한 지점에서 대리급 직원 A씨가 올해 초부터 100억원가량의 고객 대출금을 횡령한 사실을 적발했다고 밝혔다. 지난 4월에는 국민은행이 111억원, 272억원 규모의 업무상 배임 2건을 공시한 바 있다.

이런 가운데 다음달 3일부터는 금융권 내부통제 강화를 위한 책무구조도가 시행된다. 책무구조도는 금융사 임원별로 담당 책무를 구체적 문서로 만들어 내부통제 관리 책임을 배분하는 제도다. 해당 제도가 도입되면 임원은 담당 업무에서 금융사고가 발생했을 때 책임을 져야 한다. 또 문제가 반복되면 은행장이나 금융지주 회장 같은 최고경영자(CEO)가 최종 책임을 질 수 있다.

전문가들은 책무구조도가 제 역할을 하기 위해서는 사고 유형별 위험 요인을 세부적으로 정의해 최대한 빈틈없이 규정해야 한다고 말했다. 대부분의 금융사고가 일선 부서가 아니면 사전에 감지하기 어렵고, 다양한 사고 원인이 중첩됐기 때문이다. 오태록 한국금융연구원 연구위원은 지난 8일 보고서에서 “위험 요소의 다양성을 고려하는 동시에 CEO의 총괄관리 의무를 명확히 제시해야 한다”고 밝혔다.

2024-06-13 16면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지