파월 의장, 수차례 오판 도마 위

“섣부른 금리 인하 선언” 지적 고개

작년 피벗 선언에도 인플레 여전

올해 물가 상승률 예상치 웃돌아

주요국 주식 출렁… 달러가치 반등

美대선 가까워질수록 ‘정치 중립’

11월에 금리인하도 동결도 곤란

연합뉴스

제롬 파월 美연준 의장.

연합뉴스

연합뉴스

“연준이 저지른 실수는 지난해 하반기에 목격한 강력한 성장과 양호한 물가상승률의 조합에 매료됐다는 것이다.”(스테픈 스탠리 산탄데르 캐피털 미국 수석경제학자)

파월의 입 때문에 ‘세계의 중앙은행’으로 군림해 온 연준의 위상이 흔들리고 있다. 지난해 12월 주요국 중앙은행 중 가장 먼저 ‘피벗’(pivot·정책 전환)을 선언했지만 잡히지 않는 인플레이션에 발목이 잡히며 이러지도 저러지도 못하는 처지에 놓였다. 연준이 스스로 띄워 놓은 기준금리 인하 기대감에 도로 찬물을 끼얹으면서 사상 최고치까지 치솟았던 주요국의 주식 시장은 출렁거리고 국채 금리와 달러가 반등했다. 연준의 ‘갈팡질팡’ 기조가 미국은 물론 전 세계의 금융시장을 혼란으로 몰아넣었다는 비판이 쏟아진다.

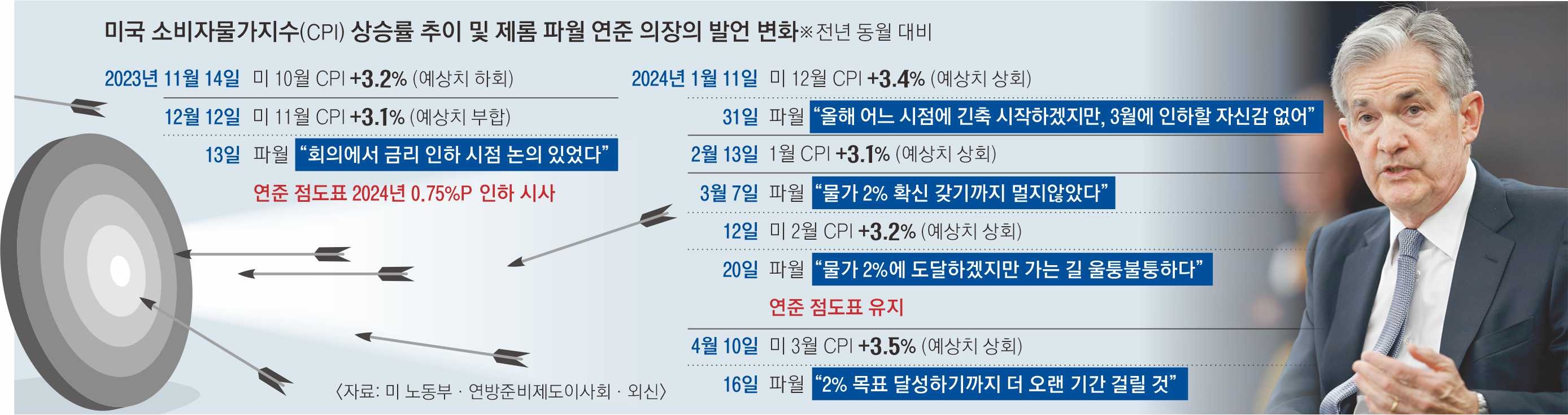

앞서 파월 의장은 지난해 12월 연방공개시장위원회(FOMC) 회의를 마친 뒤 기자회견에서 “긴축 정책을 언제 되돌리는 게 적절하겠느냐는 질문이 시야에 들어오기 시작했다”고 밝혀 파장을 일으켰다. 그동안 신중론을 펴왔던 글로벌 중앙은행의 억양이나 문법과는 너무 달랐다는 점에서 충격이 컸다. 애나 웡 블룸버그 이코노믹스 수석경제학자는 파월 의장의 해당 발언이 “금리를 0.14% 포인트 낮춘 것과 같으며 올해 물가상승률에 약 0.5% 포인트를 추가할 것”이라고 분석했다. 실제 글로벌 채권금리의 기준점이 되는 미국 국채 10년물 수익률(금리)은 지난해 말 3.8%대까지 하락했다. 이는 연준의 기준금리가 연 5.00~5.25%였던 지난해 7월 중순 수준으로 돌아간 것이다. 올해 1분기 미국의 주식과 채권 시장에 7조 5000억 달러(1경원)라는 천문학적인 자금이 쏟아져 나왔고, 미국의 소비와 고용 등 경제지표가 연일 호조세를 이어 가며 ‘끈적한 물가’를 뒷받침했다.

파월 의장은 최근 수년간의 인플레이션 기간 동안 여러 차례 오판을 반복해 비판의 도마에 올랐다. 물가가 치솟던 2021년 하반기까지도 “인플레이션은 일시적”이라는 입장을 고수하며 늑장 대응을 했다는 비판을 받은 바 있다.

올해 1월과 2월 물가상승률이 연이어 시장 예상치를 웃도는 와중에도 “물가상승률이 2%에 다다를 것”이라고 외쳤던 파월 의장은 3월 물가상승률이 3.5%까지 치솟자 뒤늦게 말을 바꿨다. 지난 16일 “(긴축) 정책이 작동할 시간을 더 주는 것이 적절하다”며 금리인하가 더 미뤄질 수 있음을 시인했다. 시장은 연준이 올해 기준금리를 0.25% 포인트 인하하는 데 그치거나 혹은 인하하지 않을 것으로 예상하고 있다. 연준이 지난해 12월 점도표를 통해 밝힌 ‘0.75% 포인트 인하’라는 전망은 사실상 백지화된 셈이다. 방향성을 잃은 연준의 행보는 미국을 넘어 글로벌 경제를 소용돌이로 몰아넣고 있다. 하락하는 듯했던 미 국채 금리와 달러 가치는 다시 지난해 11월 수준으로 반등했다. 강달러 현상이 꺾이지 않자 유로와 엔화 등 주요국은 물론 신흥국의 통화가치가 약세를 면치 못하고 있다. 이는 미국을 제외한 전 세계 각국의 수입물가 상승을 초래해 금리인하를 가로막는 동시에 신흥국의 외화부채 부담을 키운다.

연준의 다음 행보도 순탄치 않을 것으로 보인다. 선물시장은 연준이 9월에 기준금리 인하에 돌입할 것으로 관측하고 있지만 11월 치러지는 미국 대선을 불과 두 달 앞둔 시기다. 대선이 가까워질수록 ‘정치 중립’을 표방하는 연준은 기준금리를 내리기도 동결하기도 어려운 사면초가의 처지로 내몰린다. 영국 파이낸셜타임스(FT) 편집위원회는 지난 19일 칼럼을 통해 “연준의 금리 서사(내러티브)는 한 번 바뀌었다. 그들은 또 바꿀 수 있다”고 밝혔다.

2024-04-25 2면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지